Publicado em: 17 de outubro de 2022

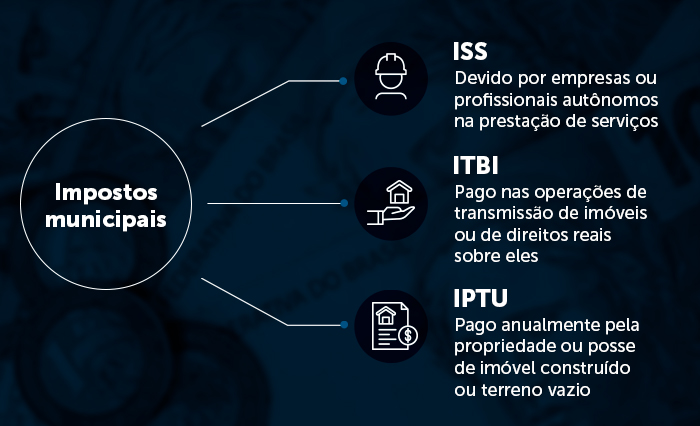

Dois dos três principais tributos municipais têm incidência sobre imóveis: o Imposto Predial e Territorial Urbano (IPTU) e o Imposto sobre a Transmissão de Bens Imóveis (ITBI). Juntamente com o Imposto sobre Serviços de Qualquer Natureza (ISSQN, mais conhecido apenas como ISS), eles compõem grande parte das receitas próprias nos mais de 5.500 municípios brasileiros.

A previsão desses tributos está no artigo 156 da Constituição, mas, devido ao regulamento infraconstitucional, muitas controvérsias jurídicas envolvendo ITBI e IPTU são resolvidas pelo Superior Tribunal de Justiça (STJ). A jurisprudência do STJ sobre esses tributos é o tema da reportagem especial em duas partes que começa a ser divulgada neste domingo.

Este primeiro texto apresenta julgados da corte sobre o ITBI. O imposto é antigo na literatura jurídica nacional: remonta a 1809, ainda na época do Império, com o chamado “imposto da sisa”. Desde 1891, possui previsão constitucional. É regulado, atualmente, pelos artigos 35 a 42 do Código Tributário Nacional (CTN).

Detalhe importante: as regras do CTN são da época em que o ITBI era de ##competência## estadual, portanto, é preciso analisá-las em conjunto com o regramento constitucional vigente. Uma das principais controvérsias a respeito do tributo é a base de cálculo, já que esse parâmetro influencia o valor a ser pago.

Qual é o valor do imóvel?

Qual é o valor do imóvel?Em fevereiro deste ano, a Primeira Seção estabeleceu importante definição a respeito do assunto ao julgar o Tema 1.113 dos recursos repetitivos (REsp 1.937.821). Para o colegiado, a base de cálculo do ITBI deve considerar o valor de mercado do imóvel individualmente determinado, afetado por fatores específicos como o estado de conservação.

A seção de direito público fixou três teses:

1) A base de cálculo do ITBI é o valor do imóvel transmitido em condições normais de mercado, não estando vinculada à base de cálculo do IPTU, que nem sequer pode ser utilizada como piso de tributação;

2) O valor da transação declarado pelo contribuinte goza da presunção de que é condizente com o valor de mercado, que somente pode ser afastada pelo fisco mediante a regular instauração de processo administrativo próprio (artigo 148 do CTN);

3) O município não pode arbitrar previamente a base de cálculo do ITBI com respaldo em valor de referência por ele estabelecido de forma unilateral.

De acordo com o relator do recurso, ministro Gurgel de Faria, a expressão “valor venal” contida no CTN deve ser entendida como o valor considerado em condições normais de mercado para as compras e vendas.

Embora seja possível aferir um valor médio, a avaliação de cada imóvel possui especificidades, com oscilações positivas e negativas, que devem ser levadas em conta – lógica diferente, portanto, da estimativa feita para fins de IPTU.

“Cumpre salientar que a planta genérica de valores é estabelecida por lei em sentido estrito, para fins exclusivos de apuração da base de cálculo do IPTU, não podendo ser utilizada como critério objetivo para estabelecer a base de cálculo de outro tributo, o qual, pelo princípio da estrita legalidade, depende de lei específica”, complementou o relator.

No AREsp 1.760.009, o STJ reafirmou o entendimento adotado pela corte após decisão do Supremo Tribunal Federal (STF) no Tema 1.124 da repercussão geral. Segundo esse entendimento, o fato gerador do ITBI somente ocorre com a efetiva transferência da propriedade imobiliária, que se dá mediante o registro no cartório de imóveis.

No julgamento do recurso, em abril de 2022, a Segunda Turma do STJ acrescentou que, mesmo em caso de cisão de empresa com transmissão de imóvel do seu patrimônio, o fato gerador do ITBI é o registro da transferência do bem no cartório.

Nessa demanda, após a cisão de uma empresa em outras quatro, com a transferência de duas fazendas para uma delas, houve o recolhimento de ITBI para o município paulista de São Manuel, em 2012. Dois anos após o pagamento, o georreferenciamento na região constatou que as fazendas pertenciam a outro município do mesmo estado, Igaraçu do Tietê. Após nova transferência de propriedade, valores de ITBI foram pagos a este segundo município, em 2015.

A empresa requereu judicialmente a devolução de valores, alegando que o pagamento feito em 2012 ao município de São Manuel não era devido. O STJ deu razão à empresa, ao concluir que, de fato, a transferência só foi efetivada com o registro do imóvel em 2015, após o processo de georreferenciamento.

Nas palavras do relator, ministro Herman Benjamin: “O STJ entende que, mesmo em caso de cisão, o fato gerador do ITBI é o registro no ofício competente da transmissão da propriedade do bem imóvel, em conformidade com a lei civil, o que, no caso, ocorreu em 2015. Logo, não há como considerar como fato gerador da referida exação a data de constituição das empresas pelo registro de contrato social na Junta Comercial, ocorrido em 2012”.

O relator lembrou que, mesmo antes da decisão do STF, o STJ já havia adotado esse entendimento no AREsp 215.273, de 2012, e em julgados de 2007, como o REsp 771.781 e o REsp 764.808. “O fato gerador do ITBI é o registro imobiliário da transmissão da propriedade do bem imóvel. A partir daí, portanto, é que incide o tributo em comento”, declarou Herman Benjamin no AREsp 215.273.

Devolução do imposto no negócio anulado

Devolução do imposto no negócio anuladoO STJ entende que, no caso de anulação da venda do imóvel, o valor pago a título de ITBI é passível de restituição. A discussão ocorreu no EREsp 1.493.162, relatado na Primeira Seção pelo ministro Napoleão Nunes Maia Filho, hoje aposentado.

O negócio que ensejou a transferência de propriedade do imóvel e, por conseguinte, a tributação pelo ITBI não se concretizou em caráter definitivo devido à superveniente declaração de nulidade por sentença judicial transitada em julgado.

O fisco questionou decisão da Segunda Turma do STJ alegando que, mesmo na hipótese de anulação posterior do negócio, o imposto seria devido, e invocou como paradigma um acórdão divergente da Primeira Turma (REsp 1.175.640). Por unanimidade, a seção corroborou o acórdão da Segunda Turma e manteve a condenação imposta ao fisco de devolver o valor do ITBI.

De acordo com o relator, não tendo havido a transmissão da propriedade, já que era nulo o negócio de compra e venda, não há fato gerador do imposto, nos termos do artigo 156, inciso II, da Constituição, e do artigo 35, incisos I, II e III, do CTN, “sendo devida a restituição do correspondente valor recolhido pelo contribuinte”.

A transferência de propriedade tributada pelo ITBI pode envolver imóvel arrematado em leilão judicial, o que trouxe para o STJ a discussão sobre a base de cálculo em tais hipóteses. No REsp 1.188.655, em 2010, a Primeira Turma debateu se a base de cálculo do imposto seria o valor da arrematação ou o valor de venda do imóvel – uma diferença significativa, tendo em vista que imóveis leiloados podem ser arrematados por preços bem inferiores aos de mercado.

O relator, ministro Luiz Fux (hoje no STF), destacou que, embora continuassem a chegar ao STJ recursos contra decisões que aceitavam o valor venal como base de cálculo, o entendimento do tribunal, desde 1990, apontava para o valor da arrematação judicial.

O ministro citou dois precedentes nos quais o assunto foi debatido com profundidade, o REsp 863.893, relatado pelo ministro Francisco Falcão em 2006, e o REsp 2.525, relatado pelo ministro Armando Rollemberg (falecido) em 1990. No primeiro desses dois casos, a dúvida sobre a base de cálculo estava entre o valor da arrematação e o valor da avaliação judicial prévia ao leilão.

“No caso concreto – de arrematação judicial do bem imóvel –, o tribunal a quo manifestou-se no sentido de que a base de cálculo do ITBI é o valor da avaliação judicial. Nos termos da jurisprudência supracitada, todavia, tal posicionamento não deve prevalecer, porquanto não há que se falar em registro da transmissão do imóvel quando da avaliação judicial”, explicou o ministro ao citar casos mais antigos, como o REsp 2.525 – o primeiro sobre o assunto.

Neste, o ministro Armando Rollemberg ratificou as razões apresentadas pelo Ministério Público Federal (MPF), segundo as quais a arrematação é uma forma de venda que se processa judicialmente e permite a aquisição de imóveis por preço inferior ao da avaliação. O relator afirmou que o valor atribuído não é o valor alcançado na venda, e não há lógica jurídica que permita a prevalência do valor de avaliação para servir como base de cálculo do tributo.

Desde esse precedente, o STJ decide no sentido de considerar o valor da arrematação como base de cálculo do ITBI – entendimento confirmado, mais recentemente, no AgInt no AREsp 2.050.401, no AREsp 1.542.296 e no AREsp 1.425.219.

Ao analisar o AREsp 444.193, a Segunda Turma ratificou o entendimento do tribunal segundo o qual, havendo dúvida sobre a real destinação do imóvel, para fins de aplicação da imunidade tributária, cabe à Fazenda Pública apresentar prova de que seu uso estaria desvinculado da finalidade religiosa.

No caso julgado, o fisco municipal questionou se alguns terrenos seriam mesmo para templos adventistas, buscando a cobrança do ITBI na transação. Isso ocorreu após a igreja adquirir imóveis no município e pleitear administrativamente a imunidade tributária.

Em primeira instância, o pedido da igreja foi julgado improcedente, ante a ausência de provas de utilização dos terrenos para a construção de templos. O tribunal estadual reformou a sentença, dando razão à instituição religiosa.

No STJ, o município questionou a decisão, sustentando que não havia provas do uso dos terrenos para a finalidade religiosa, razão pela qual seria devido o recolhimento de ITBI.

O relator, ministro Mauro Campbell Marques, lembrou que havia presunção relativa de veracidade nas declarações da igreja. Assim, segundo ele, caberia à Fazenda Pública, nos termos do artigo 333, inciso II, do Código de Processo Civil, apresentar prova de que os terrenos estariam desvinculados da destinação institucional.

O ministro citou precedentes do tribunal no mesmo sentido. Um deles, de 2007 (Ag 849.285), tratou de controvérsia similar com entidades que gozam de imunidade tributária, porém relacionada ao IPTU. Em qualquer caso, para o STJ, existindo alguma contestação sobre a utilização de imóveis por instituição beneficiada pela imunidade tributária, cabe ao fisco competente produzir a prova.

No REsp 722.752, a Segunda Turma discutiu o caso de quatro coproprietários de seis imóveis urbanos, que extinguiram parcialmente a copropriedade para que cada um deles passasse a ser o único titular de um imóvel. Nessa situação, como ficaria o ITBI?

No recurso relatado pelo ministro Herman Benjamin, o colegiado deu razão ao fisco municipal, que pedia o recolhimento do tributo. Ele comentou que, ao contrário do que entendeu o tribunal estadual, não houve a mera dissolução do condomínio, já que cada coproprietário adquiriu dos demais os 75% do imóvel que não lhe pertenciam.

“O ITBI deve incidir sobre a transmissão desses 75%. Isso porque a aquisição dessa parcela se deu por alienação onerosa: compra (pagamento em dinheiro) ou permuta (cessão de parcela de outros imóveis)”, explicou.

De acordo com o ministro, em razão do reconhecimento de que cada imóvel deve ser tributado de forma autônoma, o STF não permitiu que os municípios considerassem como uma universalidade todos os imóveis de um contribuinte, para fins de progressividade das alíquotas.

“Ora, se o município não pode considerar o conjunto de imóveis uma universalidade, para fins de cobrança do IPTU, não teria sentido admitir que o contribuinte possa fazê-lo, com o intuito de pagar menos ITBI”, disse o relator.

Fonte:STJnotícias